Последний звонок: стоит ли брать льготную ипотеку сегодня

Последний звонок: стоит ли брать льготную ипотеку сегодня

В марте прекращает работать программа ипотеки с господдержкой, позволяющая получить кредит на покупку жилья в новостройке по льготной ставке. Стоит ли спешить с получением кредита?

Программа ипотеки с господдержкой, запущенная в прошлом году и позволяющая взять кредит на покупку жилья в новостройках по льготной ставке, заканчивает свое действие 1 марта 2016 года. Максимальная ставка по ней составляет 12%. Разницу с рыночными ставками банкам возмещает государство.

Когда программа стартовала (соответствующее постановление правительства N220 вышло 13 марта 2015 года), это предложение заметно отличалось от ставок по кредитам без госсубсидий. В марте 2015 года средневзвешенная ставка по ипотеке на первичном рынке составляла, по данным ЦБ, 14,71%. По подсчетам Frank Research Group, ставка была еще выше: 16,8%. Не удивительно, что программа стала популярной: за время ее работы каждый четвертый ипотечный кредит был взят с господдержкой, говорил в интервью «Российской газете» министр строительства и ЖКХ Михаил Мень.

Будет ли продлена программа? В ответ на запрос РБК пресс-служба Минстроя сообщила, что ведомство рассматривает несколько вариантов, которые к концу февраля собирается направить в правительство. Возможны несколько вариантов: программу сохранят в нынешнем виде с субсидированием процентной ставки, предложат снижение первоначального взноса, помогут застройщикам — государство поддержит создание инфраструктуры в новых районах. Правда, коснется это только кварталов, которые построят в рамках программы «Жилье для российской семьи», сообщила пресс-служба Минстроя.

«Окончательного решения еще не принято, но мое личное мнение — программу в нынешнем виде продлевать не надо», — заявил РБК замминистра финансов РФ Алексей Моисеев. По его словам, программа была необходима, чтобы поддержать застройщиков и дать им возможность завершить уже начатые объекты, и эту задачу удалось решить.

Условия получения кредита

Покупка недвижимости на первичном рынке

Договор заключен до 1 марта 2016

Максимальная сумма кредита — 8 млн руб. для Москвы, Московской области и Санкт-Петербурга; 3 млн руб. — для остальных городов

Первоначальный взнос — не менее 20%

Срок кредита — до 30 лет

Результаты

Банкиры согласны: программа госсубсидирования себя оправдала. Например, Сбербанк (первый в рейтинге ипотечных банков по данным Frank Reseach Group) в 2015 году выдал по госпрограмме кредитов на 187 млрд руб. при том, что всего было выдано ипотечных кредитов на 657 млрд руб. В Газпромбанке итоги 2015 года еще не подведены, однако, по предварительным данным, в рамках программы ипотечного госсубсидирования в 2015 году было более 3,5 тыс. кредитов на сумму свыше 7 млрд руб.

В пресс-службе Россельхозбанка рассказали, что к 1 января 2016 года жилье с помощью кредита в рамках программы «Ипотека с государственной поддержкой» приобрели 10 тыс. семей на общую сумму более 16 млрд руб. Банк Москвы с момента действия программы выдал 6,5 тыс. кредитов на сумму 11,5 млрд руб.

По словам вице-президента, начальника управления развития залоговых продуктов банка «Открытие» Анны Юдиной, около 60% всех ипотечных кредитов с начала работы программы выдается банком именно по программе госсубсидирования.

«Первые два месяца мы «раскачивались», затем вышли на значительные для нас объемы — в итоге около 37% кредитов в 2015 году были выданы через программу госсубсидии», — рассказывает начальник управления массового рынка и кредитных продуктов Райффайзенбанка Андрей Морозов. А, как отмечает вице-президент Банка Москвы Мигель Маркарянц, сегодня каждый второй ипотечный кредит банка выдается по программе государственного субсидирования ставки.

Перспективы

Над альтернативой ипотеке с господдержкой думают не только чиновники. Банки, в свою очередь, тоже готовят льготные программы. Их мотивация ясна: стоимость привлечения средств и ставки по ипотеке по-прежнему высоки, окончание программы снизит темпы кредитования. «Программу с господдержкой трудно заместить какими-то простыми маркетинговыми инструментами, потому что платежеспособный спрос на ипотеку с повышением ставки падает», — сетует Морозов.

Однако банки все же планируют запускать программы лояльности и гибкие варианты работы с застройщиками. «У нашего банка есть специальные программы с застройщиками, — рассказывает Юдина из «Открытия». — Заключаются они в том, что застройщик субсидирует банку снижение процентной ставки на первый год. Таким образом, на первый год можно получить ставку от 8%. В дальнейшем она будет рыночной — все это фиксируется в договоре в момент его заключения».

Как рассказал директор департамента продаж подразделений сети Абсолют Банка Иван Любименко, кредитная организация уже сегодня предлагает застройщикам рассмотреть возможность субсидирования ставки. Основным преимуществом такого сотрудничества является ставка на уровне 7-12% годовых на весь срок кредита. Ставка в данном случае зависит от конкретной партнерской программы с тем или иным застройщиком.

Условия

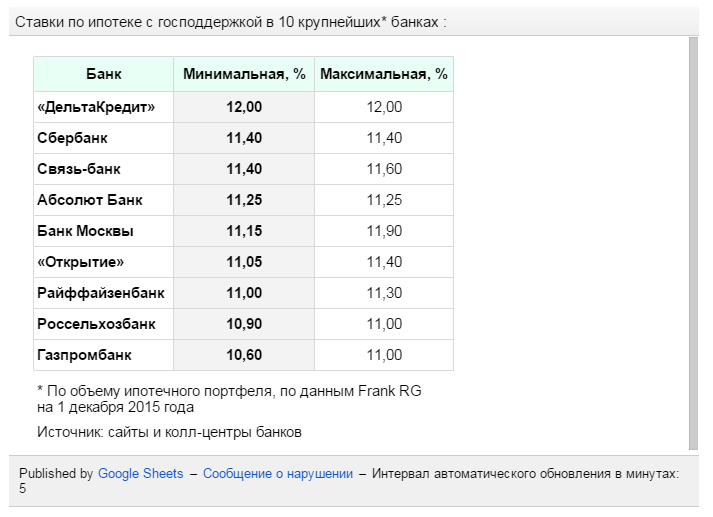

Сегодня ставка по льготной ипотеке зависит от размера первоначального взноса и срока кредита. Например, самую низкую ставку (10,9%) дает Газпромбанк по ипотеке сроком на 7 лет с первоначальным взносом от 50% стоимости жилья. Во всех остальных случаях ставка на ипотеку с господдержкой в этом банке — 11%.

В Связь-банке самая выгодная ставка по льготной ипотеке составляет 11,4% с первоначальным взносом 50-90% и 11,6% при взносе 20-49%. В банке «ДельтаКредит» ставка для всех одинакова 12%, но заемщику дают шанс снизить ее самостоятельно — до 11,5%, заплатив за это 1% от суммы кредита (в Москве — не менее 10,5 тыс. руб.). В банке «Открытие» ставка варьируется в зависимости от срока кредитования. До 5 лет — 11,05%, свыше — 11,4%.

Представители банков замечают, что сегодня интерес к программе не только не спадает, а растет. «В январе спрос был даже выше, чем в конце прошлого года. Программа заканчивается, и люди пытаются напоследок воспользоваться хорошей ставкой», — говорит Юдина. По ее словам, граждане пытаются спасти сбережения от обесценивания, используя их как первоначальный взнос по ипотеке.

Заместитель начальника департамента розничных продуктов и процессов Газпромбанка Юлия Елсукова также не наблюдает падения спроса на ипотеку. Наоборот, люди спешат со сделками, чтобы успеть до окончания льготной программы, говорит она. Насколько такое решение верно?

Решение

Если вы в любом случае намерены купить жилье, а своих средств не хватает — лучше взять ипотеку сейчас, сходятся во мнении все опрошенные РБК эксперты. Директор департамента продаж подразделений сети Абсолют Банка Иван Любименко говорит, что ставки по кредитам на покупку жилья на первичном рынке могут подняться уже в конце первого квартала 2016 года. Он советует действовать быстро и зафиксировать действующие условия. «После 1 марта ставки по ипотеке скорее всего пойдут вверх», — соглашается с ним директор девелоперской компании Capital Group Алексей Белоусов.

Председатель совета директоров консалтинговой компании Kalinka Group Екатерина Румянцева считает, что рассчитывать на снижение цен в новостройках не стоит, так как стоимость квадратного метра находится, по ее оценкам, на грани себестоимости. «Если свободной суммы на приобретение квартиры для себя нет сейчас, то и через полгода-год она вряд ли появится», — уверена она. Поэтому Румянцева советует взять льготный кредит сейчас.

Белоусов из Capital Group также сомневается, что цены на жилье продолжат падение: чем слабее рубль, тем дороже обходится строительство — это вынуждает девелоперов корректировать цены. «Уже в феврале мы планируем повышать стоимость ряда объектов», — обещает он. Дальнейшего падения цен на недвижимость не ждет и Елсукова из Газпромбанка. Она напоминает, что программа действует до 1 марта и к этому моменту кредит должен быть уже выдан. «Если к 1 марта подано заявление или получено одобрение банка, но кредит вы не получили — на господдержку рассчитывать нельзя», — подчеркнула Елсукова.

Все эти советы касаются только покупки жилья для проживания. Если же речь идет об инвестиционной покупке, лучше повременить: покрыть кредитные издержки за счет роста цены жилья не выйдет, замечает Белоусов.

Источник: rbc.ru

29.01.2016